Όλα όσα συμβαίνουν σήμερα στις Η.Π.Α. θυμίζουν σε πολύ μεγάλο βαθμό την πτώση της Ρωμαϊκής Αυτοκρατορίας, την οποία ακολούθησε ο Μεσαίωνας – ειδικά όσον αφορά το δολάριο που όταν χάσει την παγκόσμια ηγεμονία του, θα προκληθεί κραχ και χάος

.«Ο καθένας, ο οποίος έχει ασχοληθεί

σοβαρά με την Ιστορία, αντιλαμβάνεται πόσο «απόκοσμοι» μεν, αλλά

τεκμηριωμένοι παραλληλισμοί υπάρχουν, μεταξύ της πτώσης της Ρωμαϊκής

Αυτοκρατορίας τον 4ο αιώνα μετά Χριστού και της προβλεπόμενης

κατάρρευσης της παγκόσμιας αμερικανικής ηγεμονίας – μίας χώρας που πλέον

οι αποφάσεις, σχετικά με το ποιός θα εκλεγεί στις ανώτατες

πολιτικές Αρχές, λαμβάνονται σχεδόν αποκλειστικά από τους πρωταγωνιστές

των χρηματαγορών, καθώς επίσης από τα οικονομικά τους συμφέροντα.

Όσον αφορά δε τους υποψηφίους για την ανώτατη εξουσία, οι οποίοι παρουσιάζονται στους Αμερικανούς Πολίτες για να τους ψηφίσουν, δημιουργούνται πολύ μεγάλες αμφιβολίες σχετικά με το πραγματικό νόημα και τη σημασία των εκλογών – αφού τις περισσότερες φορές καλείται κανείς να διαλέξει μεταξύ της Σκύλας και της Χάρυβδης, του αβυσσαλέου και του άθλιου«.

Ανάλυση

Ενώ ο απερχόμενος πρόεδρος των Η.Π.Α.

προσπαθεί με κάθε τρόπο να επιβάλλει και στις δύο πλευρές του Ατλαντικού

τη συμφωνία TTIP, την οποία μαζικά οι λαοί απορρίπτουν (ανάλυση), εναλλακτικά την CETA που ουσιαστικά δεν είναι καθόλου διαφορετική, η αρμόδια επιτροπή εσωτερικού ελέγχου του αμερικανικού στρατού δημοσίευσε μία έρευνα (πηγή), σύμφωνα με την οποία υπάρχει μία «μαύρη τρύπα» στις στρατιωτικές δαπάνες της υπερδύναμης, ύψους 6,5 τρις $!

Το τεράστιο αυτό ποσόν, το οποίο είναι

ίσο σχεδόν με το 40% του ετήσιου ΑΕΠ των Η.Π.Α., αφορά δαπάνες

φορολογικών εσόδων, η χρησιμοποίηση των οποίων είναι αινιγματική – ενώ

δεν μπορεί καθόλου να τεκμηριωθεί με βάση τις συμβατικές μεθόδους

κατάρτισης του κρατικού προϋπολογισμού. Με απλά λόγια δεν υπάρχουν τα παραστατικά, τα οποία θα αιτιολογούσαν αυτές τις δαπάνες – γεγονός που, σύμφωνα με τον επικεφαλή

του γραφείου του στρατού στο υπουργείο αμύνης σημαίνει ότι, ο αμυντικός

προϋπολογισμός που χρηματοδοτείται από τους φορολογουμένους είναι εκτός

ελέγχου.

Κάτι τέτοιο δεν προξενεί βέβαια μεγάλη

εντύπωση σε όλους όσους γνωρίζουν τους τρόπους, με τους οποίους

καταληστεύονται οι Αμερικανοί από την πολιτική και οικονομική ελίτ της

πατρίδας τους – ούτε σε εκείνους που έχουν γνώση του μεγέθους της χειραγώγησης των στατιστικών μετά τη δεκαετία του ’90, απλά και μόνο με αλλαγές στις μεθόδους καταγραφής (άρθρο).

Σε κάθε περίπτωση, κάποια στιγμή το

δημόσιο χρέος της υπερδύναμης (γράφημα), μεγάλο μέρος του οποίου

κρύβεται κάτω από το χαλί, θα αυξηθεί ξαφνικά και κατακόρυφα – εάν

φυσικά δεν επιλεγεί η φυγή προς τα εμπρός από την τότε κυβέρνηση. Η φυγή αυτή δεν θα είναι τίποτα άλλο, από τη διεξαγωγή ενός παγκοσμίου πολέμου, ενδεχομένως με πρώτο στόχο τη Ρωσία – έτσι ώστε να αποφευχθεί η εσωτερική εξέγερση, η οποία ασφαλώς θα συνόδευε την οικονομική κατάρρευση των Η.Π.Α.

Επεξήγηση γραφήματος:

Εξέλιξη του αμερικανικού χρέους ως ποσοστό επί του ΑΕΠ – όπου το ΑΕΠ

εμφανίζεται τουλάχιστον κατά 2% ετήσια αυξημένο, με τη βοήθεια της

χειραγώγησης των στατιστικών.

.

Περαιτέρω, αυτό που απειλείται σε μεγάλο βαθμό είναι το δολάριο, το οποίο εκτυπώνει αφειδώς η υπερδύναμη χωρίς κανένα απολύτως αντίκρισμα, μετά το 1971

– όπου κατάργησε μονομερώς τη συμφωνία του Bretton Woods, σύμφωνα με

την οποία όλα τα νομίσματα είχαν αντίκρισμα στο δολάριο και το δολάριο

σε χρυσό.

Ο κίνδυνος να χάσει το αμερικανικό

νόμισμα την ηγεμονία του στον πλανήτη, ως παγκόσμιο αποθεματικό, δεν

οφείλεται τόσο στην αντίδραση χωρών όπως η Ρωσία και η Κίνα, οι οποίες

θέλουν να ανεξαρτητοποιηθούν – αλλά στη συμπεριφορά των αμερικανικών

Αρχών απέναντι στους συμμάχους τους, τους οποίους δεν διστάζουν να κατακλέψουν επιβάλλοντας τερατώδη πρόστιμα στις τράπεζες και στις εταιρείες τους (σχετικά πρόσφατα 9 δις € στη γαλλική ΒΝΡ).

Δεν διστάζουν ούτε να τους εκβιάσουν (πηγή), όπως

με την προστασία που θέλουν να εξασφαλίσουν στις μεγάλες επιχειρήσεις

τους που φοροδιαφεύγουν στην Ευρώπη, μέσω της Ιρλανδίας – πρόσφατα τασσόμενοι επιθετικά υπέρ της Apple, η οποία πλήρωσε 0,005% φόρο το 2014 (πηγή), παρά το ότι ο φορολογικός συντελεστής στην Ιρλανδία είναι 12,5%.

Ο τρόπος τώρα, με τον οποίο το δολάριο

θα αποτελέσει σύντομα παρελθόν, δεν είναι άλλος από αυτόν που προσφέρει η

νέα τεχνολογία – ένα καινούργιο σύστημα ειδικότερα, το οποίο επιτρέπει

τις συναλλαγές μεταξύ δύο τραπεζών απ’ ευθείας, χωρίς τη μέχρι σήμερα υποχρεωτική διαμεσολάβηση του αμερικανικού χρηματοπιστωτικού συστήματος και του δολαρίου (Ripple). Εάν αυτή η τεχνολογία επικρατήσει

διεθνώς, τότε οι Η.Π.Α. θα δεχθούν ένα καίριο χτύπημα – αφού θα χάσουν

την ηγεμονία τους όσον αφορά το παγκόσμιο χρηματοπιστωτικό σύστημα, η

αρχιτεκτονική του οποίου βασίζεται ακόμη στις αποφάσεις που λήφθηκαν στο

Bretton Woods.

Με δεδομένο δε το ότι, το δολάριο ως

παγκόσμιο αποθεματικό νόμισμα είναι ο ένας από τους δύο πυλώνες, στους

οποίους στηρίζεται η μονοκρατορία των Η.Π.Α. στον πλανήτη (ο άλλος είναι

η παγκόσμια παρουσία των αμερικανικών στρατιωτικών δυνάμεων), ενώ

τυχόν αδυναμία του θα ήταν θανατηφόρα για την υπερχρεωμένη χώρα, αφού

δεν θα μπορούσε πλέον να δανεισθεί χρήματα με την ίδια ευκολία, η επιλογή του πολέμου δεν φαίνεται καθόλου απίθανη – όπως άλλωστε αναφέραμε προηγουμένως.

Στα πλαίσια αυτά υπενθυμίζουμε μία

ανανεωμένη ανάλυση μας από το παρελθόν, η οποία αναφέρεται στο ίδιο θέμα

– με λογικό συμπέρασμα ότι, το κραχ είναι νομοτελειακό, παρά το ότι δεν μπορεί κανένας να προσδιορίσει πότε θα συμβεί, αλλά μόνο πως θα συμβεί σε κάθε περίπτωση.

ΤΟ ΚΡΑΧ ΩΣ ΝΟΜΟΤΕΛΕΙΑ

Ελάχιστοι θυμούνται σήμερα, με το δολάριο να εμφανίζεται παράλογα παντοδύναμο, πως έπαψε σχεδόν να λειτουργεί το 1978, ως ένα παγκόσμιο αποθεματικό νόμισμα –

ενώ η ισοτιμία του βυθίστηκε σε ένα τόσο τρομακτικό επίπεδο, ώστε το

υπεύθυνο υπουργείο των Η.Π.Α. να αναγκασθεί να εκδώσει ομόλογα σε

ελβετικά φράγκα.

Όλοι οι διεθνείς επενδυτές τότε είχαν

χάσει την εμπιστοσύνη τους στο αμερικανικό νόμισμα, παύοντας να το

θεωρούν ως ένα «ασφαλές λιμάνι» – ενώ η αγοραστική αξία του δολαρίου μειώθηκε κατά 50% μεταξύ των ετών 1977 και 1981, με τον πληθωρισμό να υπερβαίνει, συνολικά για τα χρόνια αυτά, το 50%.

Μετά το 1979 δε, το ΔΝΤ δεν είχε καμία

άλλη επιλογή στη διάθεση του, για να διασώσει την παγκόσμια οικονομία,

από την κινητοποίηση όλων των πόρων του, καθώς επίσης από την έκδοση των

«ειδικών τραβηχτικών δικαιωμάτων» (SDR). Πλημμύρισε λοιπόν την αγορά με 12,1 δις SDR, για να διατηρηθεί ισορροπημένη η ρευστότητα, η οποία είχε υποχωρήσει ανησυχητικά, λόγω της έλλειψης εμπιστοσύνης στο δολάριο.

Ο χρυσός εκτοξεύθηκε τότε, από το 1977 έως το 1980, κατά 500% – ενώ η ελεγχόμενη υποτίμηση του δολαρίου, η οποία ξεκίνησε το 1971 από τον πρόεδρο Νίξον, όταν κατήγγειλε μονομερώς τη σύνδεση του με το χρυσό (κανόνας του χρυσού), οδήγησε στα τέλη της δεκαετίας σε μία μαζική, άγρια, αγελαία φυγή, σε μία «απόδραση» καλύτερα από το αμερικανικό νόμισμα.

Εκείνη την εποχή, οι θεωρίες συνωμοσίας

απογειώθηκαν – μεταξύ άλλων με το γύρισμα μίας κινηματογραφικής ταινίας

(Rollover, 1981), η οποία αναφερόταν σε ένα μυστικό σχέδιο των χωρών

παραγωγής πετρελαίου, «να ρίξουν δολάρια στην αγορά» και να αγοράσουν χρυσό. Το γεγονός αυτό οδήγησε στην κατάρρευση των τραπεζών, στον πανικό των χρηματαγορών, καθώς επίσης σε έντονες κοινωνικές αναταραχές, οι οποίες ξέσπασαν σε ολόκληρο τον πλανήτη.

Ενώ ο άμετρος πανικός αυξανόταν μαζικά

στα τέλη της δεκαετίας του 1970, η απώλεια της εμπιστοσύνης στο δολάριο

είχε ήδη ξεκινήσει το 1971 – με τους Αμερικανούς, οι οποίοι ταξίδευαν

στο εξωτερικό να διαπιστώνουν ότι, τα εστιατόρια, τα ξενοδοχεία

και τα καταστήματα ανταλλαγής συναλλάγματος, δεν ήθελαν να αναλάβουν

ρίσκο, όταν εμφάνιζαν τα χρήματα τους, διστάζοντας να τα «εξαργυρώσουν».

Όταν λοιπόν, κατά τη διάρκεια μίας

αργίας, οι τράπεζες στη Ρώμη ήταν κλειστές, εκείνοι οι Αμερικανοί, οι

οποίοι δεν είχαν μετρητά χρήματα, δεν μπορούσαν να αγοράσουν τίποτα. Η ζήτηση δε για χρυσό είχε εκτοξευθεί στα ύψη – αφού οι ξενοδόχοι αντιμετώπιζαν ως βασιλείς εκείνους τους πελάτες τους, οι οποίοι τους πλήρωναν με χρυσές λίρες.

Αργότερα, ο κεντρικός τραπεζίτης

των Η.Π.Α. (P. Volcker), με τη βοήθεια του νέου προέδρου (R. Reagan),

κατόρθωσε με πολύ μεγάλη προσπάθεια να διασώσει το δολάριο

–αυξάνοντας το 1981 τα επιτόκια στο 19%, αφενός μεν για να καταπολεμήσει

τον πληθωρισμό, αφετέρου για να κάνει ξανά ελκυστικό το δολάριο στους

ξένους επενδυτές.

Ο αμερικανός πρόεδρος μείωσε το ίδιο

έτος δραστικά τους φόρους, περιορίζοντας σε μεγάλο βαθμό το κρατικό

ρυθμιστικό πλαίσιο – με αποτέλεσμα να επανακτηθεί η εμπιστοσύνη στην

οικονομία της χώρας του, καθώς επίσης να μετατραπεί σε μαγνήτη, όσον αφορά την εισροή ξένων επενδύσεων. Το

Μάρτιο του 1985 το δολάριο ευρισκόταν υψηλότερα από την ισοτιμία του

1982, ενώ ο χρυσός έχασε το 60% από τα υψηλότερα επίπεδα του, στα οποία

είχε βρεθεί μετά το 1980.

Ο πληθωρισμός στις Η.Π.Α. μειώθηκε το 1986 στο 1,9% από 13,5% το 1980 – ενώ στα μέσα της δεκαετίας του 1980 η πυρκαγιά είχε σβήσει, οπότε ξεκίνησε η εποχή του βασιλιά δολαρίου. Το

νόμισμα δεν έχασε τελικά τη θέση του, ως παγκόσμιο αποθεματικό,

καταφέρνοντας την τελευταία στιγμή να αποφύγει την ολοκληρωτική του

κατάρρευση – ουσιαστικά με την καταναγκαστική υιοθέτηση του

νεοφιλελευθερισμού, χωρίς την οποία δεν θα είχε πάρει ίσως το

απαιτούμενο «φιλί ζωής» από την παγκόσμια ελίτ.

Ορισμένοι υποστηρίζουν δε πως τότε τοποθετήθηκαν οι βάσεις για τη μελλοντική δημιουργία του ευρώ, ενώ πείσθηκε η Γερμανία με αντάλλαγμα την ενοποίηση της – έτσι ώστε να υπάρχει μία αξιόπιστη εναλλακτική λύση, για την περίπτωση που το δολάριο θα αντιμετώπιζε ξανά ανάλογους κινδύνους.

Φυσικά επιλέχθηκε μία περιοχή, η Ευρώπη, στην οποία ήταν αναμφισβήτητη η

αμερικανική ηγεμονία – μία ήπειρος, η οποία τελούσε υπό την απόλυτη

κηδεμονία της.

Μήπως λοιπόν έφτασε εκείνη η στιγμή,

όπου το ευρώ θα πρέπει να εκπληρώσει την αρχική του αποστολή; Σημαίνει

κάτι τέτοιο πως θα αντικαταστήσει το αμερικανικό νόμισμα, ως παγκόσμιο

αποθεματικό ή, αντίθετα, πως οφείλει να θυσιαστεί, να διαλυθεί λοιπόν η Ευρωζώνη, στο βωμό της «αναβίωσης» του δολαρίου;

Οι παραλληλισμοί

Επιστρέφοντας στη σημερινή, παγκόσμια

οικονομία, διαπιστώνει κανείς μία ανάλογη σύνθεση των «νοσηρών

συμπτωμάτων», με αυτά του 1978. Ειδικότερα, τον Ιούλιο του 2011 η ισοτιμία του δολαρίου της Fed βυθίστηκε στο χαμηλότερο επίπεδο όλων των εποχών – περισσότερο από 4% κάτω από το «επίπεδο πανικού» του 1978.

Περαιτέρω, τον Αύγουστο του 2009 αντέδρασε ξανά πρώτο το ΔΝΤ, εκδίδοντας «ειδικά τραβηχτικά δικαιώματα», ύψους 310 δις $, για

να βοηθήσει την παγκόσμια ρευστότητα. Με τον «αντισυμβατικό» αυτόν

τρόπο, η συνολική αξία των κυκλοφορούντων «ειδικών τραβηχτικών

δικαιωμάτων» αυξήθηκε κατά 850%!

Στις αρχές του Σεπτέμβρη του ιδίου έτους, η τιμή του χρυσού έφτασε στο ρεκόρ των 1.900 $ ανά ουγγιά –ευρισκόμενη 200% υψηλότερα, από τη μέση τιμή του 2006, λόγο πριν ξεσπάσει η χρηματοπιστωτική κρίση.

Αμέσως μετά ξεκίνησαν οι αγωνιώδεις συζητήσεις, για το ενδεχόμενο μίας

παγκόσμιας κατάρρευσης – ενώ επικράτησε η γνωστή φράση που αφορούσε

καίριες τράπεζες και επιχειρήσεις, «πολύ μεγάλη για να χρεοκοπήσει» (too big to fail).

Διαπιστώνεται όμως μία σημαντική διαφορά με το 1978: δεν υπάρχει σήμερα αυτό που κατέστρεψε τότε το σύστημα, ο πληθωρισμός. Όπως

λέγεται δε χαρακτηριστικά, δεν ζει σήμερα το τέρας που μουγγρίζει,

τρομοκρατώντας τους πάντες γύρω του. Εν τούτοις, το ότι δεν ακούγεται το

μούγκρισμα, δεν σημαίνει ότι δεν υφίσταται ο κίνδυνος – πως ο

πληθωρισμός δηλαδή έχει πεθάνει «άπαξ και δια παντός».

Βέβαια, οι βασικοί δείκτες του αμερικανικού πληθωρισμού δεν έχουν αλλάξει σχεδόν καθόλου από το 2008 – αντίθετα, για μερικούς μήνες παρατηρήθηκε αποπληθωρισμός.

Μία σημαντική αύξηση των τιμών διαπιστώθηκε όμως στην Κίνα, όπου η κυβέρνηση της καταπολέμησε την άνοδο της ισοτιμίας του νομίσματος –

καθώς επίσης στη Βραζιλία, όπου οι αυξήσεις των τιμών ορισμένων βασικών

προϊόντων και υπηρεσιών, όπως τα εισιτήρια των λεωφορείων, προκάλεσαν

κοινωνικές αναταραχές.

Τέλος, η αύξηση των τιμών των τροφίμων μερικά χρόνια πριν, ήταν αυτή που πυροδότησε ουσιαστικά το ξεκίνημα της «Αραβικής Άνοιξης» – χωρίς όμως να συμβεί κάτι ανάλογο στις Η.Π.Α, στις οποίες ο πληθωρισμός διατηρήθηκε πολύ χαμηλός, παρά τα τεράστια πακέτα της Fed, η οποία πλημύρισε τις αγορές με μεγάλες ποσότητες νέων δολαρίων.

Τα σήματα κινδύνου

Εξειδικεύοντας τις παρατηρήσεις μας,

επικεντρωνόμαστε αφενός μεν στις τιμές των προϊόντων, υπολογίζοντας τες

με τις μεθόδους του 1990,αφετέρου στο «καλάθι» των εναλλακτικών εμπορευμάτων και υπηρεσιών, το οποίο θεωρείται σήμερα πιο αντιπροσωπευτικό – όσον αφορά τον πληθωρισμό, με τον οποίο έρχονται πράγματι αντιμέτωποι οι αμερικανοί καταναλωτές.

Οι εναλλακτικές μέθοδοι οδηγούν στο συμπέρασμα ότι, ο πληθωρισμός στις Η.Π.Α. πλησιάζει περισσότερο στο 9%, παρά στο 2%, το οποίο ανακοινώνεται επίσημα από την κυβέρνηση.

Οποιοσδήποτε αγοράζει βασικά είδη, όπως

το γάλα, το ψωμί και η βενζίνη, θα συμφωνούσε αβίαστα με το παραπάνω

ποσοστό – αν και οι «σκιώδεις» αυτές στατιστικές, παρά το ότι είναι πιο

αντιπροσωπευτικές, δεν επηρεάζουν καθόλου τις διεθνείς αγορές συναλλάγματος, ούτε τη νομισματική πολιτική της Fed.

Για να κατανοήσει όμως κανείς τις «υποβόσκουσες» απειλές που αφορούν το δολάριο, καθώς επίσης τις πιθανές αντιδράσεις της Fed, θα πρέπει να δει το αμερικανικό νόμισμα με τα μάτια της κεντρικής τράπεζας, όχι με τα δικά του.

Από τη συγκεκριμένη οπτική γωνία, ο πληθωρισμός δεν συνιστά κανέναν

κίνδυνο – αφού τόσο ο υψηλότερος πληθωρισμός, όσο και οι «μη συμβατικές»

ενέργειες της Fed, σε σχέση με την κρίση χρέους, είναι ο στόχος της

πολιτικής που εφαρμόζει.

Πιθανότατα όμως, με την «πολιτική προώθησης του πληθωρισμού», η κεντρική τράπεζα ανοίγει διάπλατα τις πόρτες και τα παράθυρα στην καταστροφή –

αν και οι επικριτές της αδυνατούν να κατανοήσουν την εξόφθαλμη απουσία

της ανόδου των τιμών, παρά το ότι τόσο η Fed, όσο και οι υπόλοιπες

μεγάλες κεντρικές τράπεζες, τυπώνουν τόσα πολλά χρήματα, όσο ποτέ μέχρι

σήμερα.

Δεν είναι λίγοι δε αυτοί που προσπαθούν να εξηγήσουν το παράδοξο, πρωτοφανές γεγονός, σχετικά με το πώς είναι δυνατόν να μην υπάρχει πρακτικά πληθωρισμός, παρά το ότι η Fed έχει αυξήσει κατά 400% την ποσότητα χρήματος, σε σχέση με το 2008. Υπάρχουν όμως δύο ερμηνείες, οι οποίες ενδεχομένως πλησιάζουν αρκετά την αλήθεια – προβλέποντας την πιθανότητα μίας κατάρρευσης του συστήματος:

.

(α) Έχει καταστραφεί η δομή της αμερικανικής οικονομίας σε τέτοιο βαθμό, όπου είναι αδύνατον να χρησιμοποιηθούν με αποδοτικό τρόπο να νέα, φθηνά χρήματα.(β) Ο πληθωρισμός θα ακολουθήσει αργότερα, όταν κανείς δεν θα το περιμένει – αφού μία τέτοια εξέλιξη είναι νομοτελειακή.

.

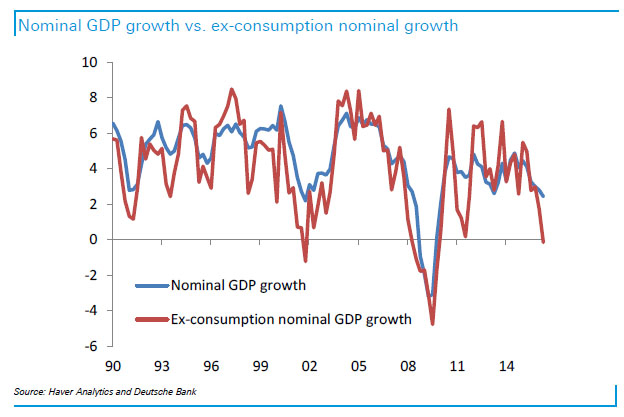

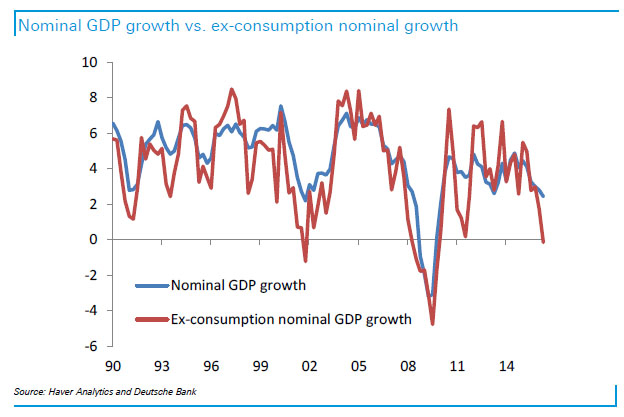

Πιθανότατα και οι δύο ερμηνείες είναι σωστές – αφού η αμερικανική οικονομία παρουσιάζει σοβαρά συμπτώματα αποσύνθεσης, ενώ

η αύξηση των τιμών, η οποία αυτή τη στιγμή είναι σχετικά περιορισμένη,

δεν θα αργήσει να φανεί «σε όλο της το μεγαλείο». Το γεγονός δε ότι, η

εξέλιξη του ΑΕΠ των Η.Π.Α. είναι απόλυτα συνδεδεμένη με την κατανάλωση

(γράφημα), αποτελεί ένα ακόμη σοβαρό σύμπτωμα της ασθένειας της

οικονομίας της χώρας.

Επεξήγηση γραφήματος: Ονομαστική εξέλιξη του ΑΕΠ (γαλάζια καμπύλη), συγκριτικά με την ονομαστική εξέλιξη της κατανάλωσης (γαλάζια καμπύλη).

.

Τέλος, η παγκόσμια οικονομία δεν έχει φτάσει σε μία καινούργια ομαλότητα. Αντίθετα, ο πλανήτης έχει ξεκινήσει το ταξίδι του από το παλαιό προς το καινούργιο (αλλαγή παραδείγματος),

χωρίς πυξίδα ή κάποιο χάρτη που να δείχνει την πορεία – με τις

αναταραχές του συστήματος να αποτελούν σήμερα τον κανόνα και όχι την

εξαίρεση.

Οι απειλές

Οφείλει προφανώς να αντιμετωπίζει κανείς

αυτά που συμβαίνουν τόσο με ηρεμία, όσο και με ρεαλισμό, έτσι ώστε να

μην τα διαστρεβλώνει – καθώς επίσης να μην υπερβάλλει, όσον αφορά τους

κινδύνους που ενέχουν. Άλλωστε είναι γνωστό πως η επίλυση ενός δύσκολου ή μη προβλήματος, προϋποθέτει εν πρώτοις τη συγκεκριμενοποίηση του – χωρίς υπερβολικούς φόβους και περιττές κινδυνολογίες.

Στα πλαίσια αυτά, διαπιστώνεται πως έχουμε μία ατεκμηρίωτη, αδικαιολόγητη εμπιστοσύνη στις κεντρικές τράπεζες –

οι οποίες αναμφίβολα καταστρέφουν τις αγορές. Τα μοντέλα διαχείρισης

ρίσκων (Value-at-Risk-Models) δε, τα οποία χρησιμοποιούνται τόσο από τη

Wall Street, όσο και από τις «ρυθμιστικές» δημόσιες υπηρεσίες, με στόχο

τη μέτρηση των κινδύνων που απορρέουν από την «άλογη» χρήση των

παραγώγων χρηματοπιστωτικών προϊόντων, είναι εντελώς αναποτελεσματικά –

στην κυριολεξία για γέλια.

Αφενός μεν αποκρύπτουν τα υψηλά ρίσκα

που προέρχονται από την τρομακτική μόχλευση, αφετέρου επιτρέπουν τις

παράλογα υψηλές αποδοχές των τραπεζιτών, οι οποίοι αμείβονται με εντελώς

εξωπραγματικές προμήθειες (bonus). Το αναμφίβολο αυτό γεγονός οδηγεί

τις κοινωνίες μας σε τεράστιες ανισορροπίες ενώ, όταν το κρυφό κόστος εμφανιστεί ξανά στην επιφάνεια, όπως συνέβη το 2008, οι φορολογούμενοι θα πληρώσουν ξανά το λογαριασμό – αφού οι τραπεζίτες θα αποσυρθούν διακριτικά στις βίλες και στα κότερα τους.

Όλοι αυτοί θα εξηγήσουν ακόμη μία φορά

στους εύπιστους δημοσιογράφους, καθώς επίσης στους εξαγορασμένους

πολιτικούς, πως η κατάρρευση ήταν απρόβλεπτη – ότι δεν μπορούσε κανείς

να φαντασθεί τι θα επακολουθούσε. Θα παραστήσουν δηλαδή τους αδαείς, όπως διαπιστώθηκε στο παρελθόν, αδιαφορώντας

για το χαρακτηρισμό τους από εκείνους, οι οποίοι θα τους κατηγορήσουν

για ελλιπή γνώση της επιστήμης ή του επαγγέλματος τους.

Από την άλλη πλευρά, ενώ οι

Αμερικανοί Πολίτες αρνούνται να δουν την αλήθεια. όσον αφορά το δημόσιο

χρέος, το ιδιωτικό χρέος ή τα δίδυμα ελλείμματα της χώρας τους, δεκάδες κράτη στον πλανήτη ασκούν τρομακτικές πιέσεις στο δολάριο.

Παρά το ότι δε οι Η.Π.Α. θεωρούν το χρυσό ως ένα ιστορικό «παραστράτημα», ως ένα κατάλοιπο από την εποχή των βαρβάρων, όπως ισχυριζόταν ο Keynes, ολόκληρος ο υπόλοιπος κόσμος αγοράζει χρυσό – με τις αναφορές για την επιστροφή στον κανόνα του να κλιμακώνονται.

Ολοκληρώνοντας, υποτιμάται επίσης ο κίνδυνος μίας επίθεσης στις χρηματαγορές από τον κυβερνοχώρο, καθώς επίσης ενός παγκόσμιου χρηματοπιστωτικού πολέμου – αν υποθέσουμε πως ένας «συμβατικός» πυρηνικός πόλεμος είναι αδύνατον να συμβεί.

Οι εσφαλμένοι μέθοδοι πρόβλεψης

Οι προσφιλείς στους οικονομικούς αναλυτές και οικονομολόγους μέθοδοι πρόβλεψης του μέλλοντος, μέσω της μελέτης του παρελθόντος, όπως

αυτή στην αρχή του κειμένου μας (παραλληλισμοί με το 1978), στηρίζονται

στην εικασία, σύμφωνα με την οποία το μέλλον έχει αρκετές ομοιότητες με

το παρελθόν. Η ιστορία είναι προφανώς ένας μεγάλος δάσκαλος – όμως, οι

περισσότερες παραδοχές όλων μας είναι γεμάτες σοβαρά λάθη. Ειδικότερα τα

εξής:

(α) Το πρώτο είναι σίγουρα το ότι, ο «ιστορικός ορίζοντας» μας είναι αρκετά περιορισμένος – αφού, ακόμη και οι πληροφορίες που χρησιμοποιούνται από τη Wall Street, δεν ξεπερνούν τα τριάντα παρελθόντα χρόνια.

Φυσικά οι προσεκτικοί αναλυτές

χρησιμοποιούν πλέον ιστορικά δεδομένα που ξεπερνούν τα εκατό χρόνια –

ευρίσκοντας «εργαλεία», τα οποία ήταν ανύπαρκτα πριν από μερικά έτη. Εν

τούτοις, μεταξύ των δύο μεγαλύτερων καταρρεύσεων των Πολιτισμών στην

ανθρώπινη ιστορία, την παρακμή της εποχής του χαλκού, καθώς επίσης την αποσύνθεση της ρωμαϊκής αυτοκρατορίας,

μεσολάβησαν 1600 χρόνια – ενώ από το τελευταίο «συμβάν», από την

κατάρρευση της Ρώμης, την οποία ακλούθησε ο μεσαίωνας, έχουν περάσει

επίσης 16 αιώνες.

Αυτό δεν σημαίνει φυσικά πως ο

Πολιτισμός μας ευρίσκεται στο χείλος της αβύσσου, αφού ο βασικός σκοπός

της αναφοράς μας είναι η τεκμηρίωση, σχετικά με το πόσο περιορισμένη είναι η χρήση της ιστορικής εμπειρίας, για την ερμηνεία των σημερινών γεγονότων.

(β) Το δεύτερο λάθος έχει σχέση με την ανικανότητα των αναλυτών να στηριχθούν σε «δυναμικούς παράγοντες κλίμακας», οι οποίοι δεν συνδέονται με εκείνα τα ρίσκα, τα οποία διαπιστώνονται από την ιστορία.

Αναλυτικότερα, επειδή ο δυνητικός κίνδυνος είναι μία «εκθετική συνάρτηση» του μεγέθους του συστήματος,

καθώς επίσης λόγω του ότι το σημερινό χρηματοπιστωτικό σύστημα, εξ

αιτίας των παραγώγων, έχει ένα μέγεθος, έναν «εξτρεμιστικό» όγκο

καλύτερα που δεν παρατηρήθηκε ποτέ στο παρελθόν, οφείλει να υποθέσει

κανείς εύλογα πως ο πλανήτης δεν ήταν ποτέ αντιμέτωπος με ένα τόσο

μεγάλο ρίσκο, όπως το σημερινό.

Επίλογος

Φαίνεται σαν να προβλέπονται ανεύθυνα «συνθήκες αποκάλυψης», όταν χρησιμοποιείται η λέξη «κατάρρευση», όσον αφορά το δολάριο – κάτι που όμως δεν ανταποκρίνεται στην πραγματικότητα, αφού ο κίνδυνος είναι ρεαλιστικός, εάν τυχόν χαθεί η εμπιστοσύνη των Πολιτών, καθώς επίσης των κεντρικών τραπεζών, απέναντι στη μελλοντική αγοραστική δύναμη του αμερικανικού νομίσματος.

Ουσιαστικά σήμερα «ρίχνονται ξανά

δολάρια στην αγορά», είτε με τη μορφή της αυξημένης κατανάλωσης, είτε με

την αγορά πραγματικών περιουσιακών στοιχείων (μετοχές, ακίνητα κοκ.). Η «συμπεριφορά» αυτή θα οδηγήσει σε αυξημένα επιτόκια, στην κλιμάκωση των τιμών, καθώς επίσης στην καταστροφή κεφαλαίων –

με αποτέλεσμα είτε τον αποπληθωρισμό (όπως το 1930), είτε τον

υπερπληθωρισμό (όπως το 1970), είτε και τα δύο μαζί, ανάλογα με την

περιοχή ή το χρόνο.

Σε κάθε περίπτωση, η κατάρρευση του δολαρίου, καθώς επίσης του σημερινού, παγκόσμιου χρηματοπιστωτικού συστήματος, είναι απολύτως προβλεπόμενη –

πόσο μάλλον αφού είναι γνωστά ανάλογα συμβάντα από το πρόσφατο

παρελθόν, όπου το σύστημα κατέρρευσε τρεις φορές (1914, 1939 και 1971). Η

εκάστοτε κατάρρευση δε ακολουθήθηκε από εξαιρετικά ταραχώδη χρονικά

διαστήματα – οι λεπτομέρειες για τα οποία είναι σε όλους μας γνωστές.

Η προβλεπόμενη μελλοντική κατάρρευση θα μπορούσε επίσης να συνοδευθεί, όπως τότε, από νομισματικές ανακατατάξεις (υπερπληθωρισμός

και αποπληθωρισμός 1919-1922, 1929), από συναλλαγματικούς πολέμους

(1930), από συμβατικούς πολέμους (1940), από την υιοθέτηση του κανόνα

του χρυσού (1944, Breton Woods) ή από σοβαρές «συστημικές αλλαγές»

(1980, νεοφιλελευθερισμός) – ενδεχομένως από πολλά μαζί.

Με βάση δε τα σημερινά δεδομένα πάντως, οι μελλοντικές απειλές για το δολάριο φαίνεται να είναι οι εξής: χρηματοπιστωτικός πόλεμος, αποπληθωρισμός, υπερπληθωρισμός, κατάρρευση των χρηματαγορών.

Κανένας δεν μπορεί να προβλέψει βέβαια πότε ή τι ακριβώς θα συμβεί. Πόσο μάλλον εάν κινδυνεύει μόνο το σύστημα, όπως διαπιστώθηκε τον προηγούμενο αιώνα, ή ολόκληρος ο δυτικός πολιτισμός (ανάλυση) –

όπως συνέβη στο παρελθόν με την πτώση της Ρωμαϊκής Αυτοκρατορίας, η

οποία παρουσιάζει πολλά κοινά με τις σημερινές Ηνωμένες Πολιτείες.