Oι κεντρικές τράπεζες της Κίνας και της Ρωσίας συνεργάζονται στην επίλυση τεχνικών ζητημάτων, τα οποία έχουν άμεση σχέση με το χρυσό – ενισχύοντας τις υποψίες ότι, δημιουργούνται οι προϋποθέσεις για την από κοινού υιοθέτηση του κανόνα του χρυσού που θα ήταν θανατηφόρα για το αμερικανικό νόμισμα

Άρθρο

Η ρωσική κεντρική τράπεζα άνοιξε το πρώτο της γραφείο στο εξωτερικό στις 14 Μαρτίου, φυσικά στο Πεκίνο – με στόχο την ενδυνάμωση της συμμαχίας των δύο χωρών, όσον αφορά (α) την απεξάρτηση τους από το δυτικό σύστημα του χρέους (β) την παράκαμψη του δολαρίου στο παγκόσμιο νομισματικό σύστημα και (γ) τη διεξαγωγή του διεθνούς εμπορίου με αντίκρισμα το χρυσό (πηγή).

Το νέο γραφείο της ρωσικής κεντρικής τράπεζας είναι μέρος των συμφωνιών που έχουν συναφθεί μεταξύ των δύο χωρών, για να ενισχύσουν τους οικονομικούς τους δεσμούς – μία πρωτοβουλία που ξεκίνησε από τη Ρωσία, όταν η Δύση της επέβαλλε κυρώσεις λόγω της ουκρανικής κρίσης, επιτέθηκε στο νόμισμα της και χειραγώγησε τις τιμές του πετρελαίου, επιφέροντας ένα μεγάλο πλήγμα στην οικονομία της.

Οφείλει να σημειωθεί εδώ πως το γραφείο ανοίγει σε μία εποχή, όπου η Ρωσία ετοιμάζεται να εκδώσει τα πρώτα ομόλογα δανεισμού της εκπεφρασμένα στο κινεζικό νόμισμα – μία εξαιρετικά σημαντική κίνηση της χώρας, η οποία θα θέσει σε δοκιμασία το καθεστώς του δολαρίου, ως το σημαντικότερο παγκόσμιο αποθεματικό νόμισμα. Εκτός αυτού οι δύο κεντρικές τράπεζες συνεργάζονται στην επίλυση τεχνικών ζητημάτων, τα οποία έχουν άμεση σχέση με το χρυσό – ενισχύοντας τις υποψίες ότι, δημιουργούνται οι προϋποθέσεις για την από κοινού υιοθέτηση του κανόνα του χρυσού, όσον αφορά τα νομίσματα τους.

Υπενθυμίζουμε πως οι επιπτώσεις στην παγκόσμια οικονομία από μία τέτοια ενέργεια της Ρωσίας θα ήταν τεράστιες – κυρίως επειδή θα δημιουργούταν το πρώτο «σχίσμα» στη σύγχρονη νομισματική τάξη πραγμάτων (ανάλυση). Εάν δε ακολουθούσε και η Κίνα, κάτι πάρα πολύ πιθανόν, αφού ο κίτρινος γίγαντας αυξάνει επίσης τα αποθέματα χρυσού (γράφημα), τότε το πλήγμα για τα χάρτινα χρήματα (Fiat money), για τη Δύση και ειδικά για τις Η.Π.Α. θα ήταν τεράστιο – ειδικά εάν συνέβαινε σύντομα, σε μία εποχή δηλαδή που ολόκληρη η Δύση αυξάνει συνεχώς τις ποσότητες χρημάτων, διατηρώντας μηδενικά επιτόκια.

Επεξήγηση γραφήματος: Εξέλιξη της ζήτησης χρυσού στην Κίνα σε τόνους – εισαγωγές από το Χονγκ Κονγκ (κίτρινη στήλη), εγχώρια παραγωγή (πορτοκαλί), επίσημες κρατικές ρεζέρβες (μωβ), Συνολική ποσότητα χρυσού στην Κίνα (πράσινη καμπύλη).

Σε μία τέτοια περίπτωση, η δυτική τριάδα (Η.Π.Α., Ευρώπη, Ιαπωνία) θα βυθιζόταν στον πληθωρισμό, τεράστιες ποσότητες δολαρίων θα επέστρεφαν στην «πατρίδα» τους (ο απόλυτος εφιάλτης της Fed), ενώ το ρούβλι θα γινόταν αυτόματα ένα εξαιρετικά ελκυστικό νόμισμα – οπότε θα αντιστρεφόταν οι ροές κεφαλαίων, τα οποία πρόσφατα εγκατέλειψαν τη Ρωσία (κάτι ανάλογο ισχύει επίσης για την Κίνα). Εκτός αυτού, η κεντρική τράπεζα της Ρωσίας θα μπορούσε να εκδώσει ομόλογα με αποδόσεις που συνδέονται με το χρυσό, το ρούβλι θα σταθεροποιούταν, το κόστος ζωής θα μειωνόταν σημαντικά και η ρωσική οικονομία θα αναπτυσσόταν γρηγορότερα.

Η σκέψη πάντως της υιοθέτησης του κανόνα του χρυσού από τη Ρωσία, έγινε για πρώτη φορά το 1998, όταν χρεοκόπησε δηλαδή, από τον οικονομολόγο J. Wanninski – ενώ ο πρόεδρος Putin, λίγο μετά την ανάληψη της κυβέρνησης, το 2000, ξεκίνησε μία μαζική εκστρατεία αγοράς χρυσού. Σε κάθε περίπτωση, τόσο η Κίνα, όσο και η Ρωσία, δεν έχουν επηρεαστεί από το μυστικό πόλεμο που έχουν εξαπολύσει οι Η.Π.Α. εναντίον του χρυσού, χειραγωγώντας την τιμή του (άρθρο), για να διατηρήσουν την ηγεμονία του δολαρίου – ενώ και οι δύο χώρες δεν είναι διατεθειμένες πλέον να δανείζουν τις Η.Π.Α., καθώς επίσης να συναλλάσσονται με δολάρια.

Περαιτέρω εάν τελικά η Ρωσία, η τέταρτη μεγαλύτερη παραγωγός χρυσού στον πλανήτη μετά την Κίνα, την Ιαπωνία και τις Η.Π.Α., συμφωνηθεί να γίνει ο βασικός προμηθευτής χρυσού της Κίνας, οι πιθανότητες να αποφασιστεί η σύνδεση του κινεζικού νομίσματος της με το χρυσό, κλιμακώνονται σε μεγάλο βαθμό (σημειώνουμε εδώ πως η Γερμανία αυξάνει επίσης τα αποθέματα χρυσού της).

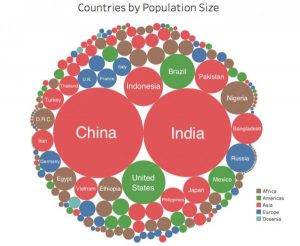

Η ίδρυση πάντως εκ μέρους της «Βιομηχανικής και Εμπορικής Τράπεζας της Κίνας» (ICBC) ενός «χρηματοπιστωτικού ιδρύματος συμψηφισμού» στη Μόσχα, για το χειρισμό των συναλλαγών των δύο χωρών σε γουάν, ενισχύει ακόμη περισσότερο τις εμπορικές σχέσεις τους – πόσο μάλλον όταν το ίδρυμα αυτό, το οποίο θυμίζει την τράπεζα διεθνών διακανονισμών της Δύσης (BIS), θα μπορούσε να εξελιχθεί σε ένα μεγάλο οικονομικό κέντρο για της χώρες της Ευρασιατικής Οικονομικής Ένωσης. Με δεδομένο δε το ότι, το ΑΕΠ εξαρτάται πάντοτε από τον πληθυσμό και τις επενδύσεις, η αύξηση τους στην Ασία με τον πληθυσμό που έχει (γράφημα), θα αλλάξει εντελώς την εικόνα στου πλανήτη.

Συνεχίζοντας, η παράκαμψη του δολαρίου στις οικονομικές σχέσεις Κίνας και Ρωσίας φαίνεται να αποδίδει καρπούς – αφού το εμπόριο μεταξύ τους αυξήθηκε τον Ιανουάριο κατά 34% σε ετήσια βάση, φτάνοντας στα 6,55 δις $. Ειδικότερα, οι εξαγωγές της Κίνας προς τη Ρωσία το συγκεκριμένο μήνα αυξήθηκαν κατά 29,5% στα 3,41 δις $, ενώ οι εισαγωγές της από τη Ρωσία παρουσίασαν άνοδο κατά 39,3% στα 3,14 δις $. Τεκμηριώνεται επομένως ότι η Δύση, επιβάλλοντας κυρώσεις εναντίον της Ρωσίας πυροβόλησε τα πόδια της – αφού την υποχρέωσε να αναζητήσει άλλους εμπορικούς εταίρους, προς όφελος κυρίως της Κίνας.

Τα τελευταία χρόνια τώρα η Κίνα και η Ρωσία είναι οι πιο ενεργοί αγοραστές χρυσού – σημειώνοντας πως όλες οι χώρες των BRICS είναι οικονομίες με μεγάλα αποθέματα χρυσού, ενώ κατέχουν έναν εντυπωσιακό όγκο της παραγωγής και κατανάλωσης του πολυτίμου μετάλλου. Εν τούτοις, παρά τις τεκτονικές αλλαγές στην αγορά χρυσού, η τιμή του δεν αντανακλά καθόλου τις κινήσεις που γίνονται – επειδή οι Η.Π.Α. έχουν τη δυνατότητα να τη χειραγωγούν, κάτι που όμως δεν μπορεί να συνεχίζεται επ’ άπειρον.

Ολοκληρώνοντας, ο οικονομικός πόλεμος στον πλανήτη ευρίσκεται σε πλήρη εξέλιξη, με την έννοια πως όλες οι μεγάλες δυνάμεις προσπαθούν να εξασφαλίσουν τις προϋποθέσεις νίκης, παίρνοντας τις σωστές θέσεις – ενώ οι συμμαχίες δεν είναι ακόμη καθαρές, αφού τόσο οι Η.Π.Α., όσο και η Κίνα προσπαθούν να προσελκύσουν τη Ρωσία, ενώ συγκρούονται στην Αφρική και στη Ν. Αμερική, καθώς επίσης στο πεδίο της Ευρώπης.

Η Γερμανία φαίνεται να προσανατολίζεται προς την Κίνα, αυξάνοντας τις συναλλαγές μαζί της, ενώ η Βρετανία τις Η.Π.Α., διαχωρίζοντας τη θέση της από τη γερμανική Ευρώπη – κάτι που όμως δεν είναι ακόμη ξεκάθαρο, αφού η Κίνα χρησιμοποιεί το City του Λονδίνου για τη διεθνοποίηση του νομίσματος της, ενώ δεν εμπιστεύεται ιδιαίτερα τη Γερμανία, εξαγοράζοντας επιθετικά ευρωπαϊκές επιχειρήσεις, ιδιαίτερα της περιφέρειας που είναι βυθισμένη στην κρίση χρέους.

Από επενδυτικής πάντως πλευράς καλύτερα να αποφεύγει κανείς το δολάριο και το ευρώ, επιλέγοντας νομίσματα χωρών όπως η Νορβηγία, καθώς επίσης αυτών που δεν διακρίνονται από μία μεγάλη φούσκα ακινήτων, όπως η Ν. Ζηλανδία, η Αυστραλία και ο Καναδάς (γράφημα) – ενώ ο χρυσός πρέπει να αποτελεί μέρος ενός χαρτοφυλακίου, έχοντας την υποκειμενική άποψη πως είναι σημαντικά υποτιμημένος. Όσον αφορά τις δυτικές μετοχές, ειδικά τις αμερικανικές, είναι μεν σε μεγάλο βαθμό υπερτιμημένες, οπότε θα εμφανίζουν σημαντικές διακυμάνσεις, αλλά κανένας δεν αποκλείει τη δημιουργία φούσκας – η οποία συνήθως σπάζει περί τους έξι μήνες μετά την συνεχόμενη αύξηση των βασικών επιτοκίων.

Άρθρο

Η ρωσική κεντρική τράπεζα άνοιξε το πρώτο της γραφείο στο εξωτερικό στις 14 Μαρτίου, φυσικά στο Πεκίνο – με στόχο την ενδυνάμωση της συμμαχίας των δύο χωρών, όσον αφορά (α) την απεξάρτηση τους από το δυτικό σύστημα του χρέους (β) την παράκαμψη του δολαρίου στο παγκόσμιο νομισματικό σύστημα και (γ) τη διεξαγωγή του διεθνούς εμπορίου με αντίκρισμα το χρυσό (πηγή).

Το νέο γραφείο της ρωσικής κεντρικής τράπεζας είναι μέρος των συμφωνιών που έχουν συναφθεί μεταξύ των δύο χωρών, για να ενισχύσουν τους οικονομικούς τους δεσμούς – μία πρωτοβουλία που ξεκίνησε από τη Ρωσία, όταν η Δύση της επέβαλλε κυρώσεις λόγω της ουκρανικής κρίσης, επιτέθηκε στο νόμισμα της και χειραγώγησε τις τιμές του πετρελαίου, επιφέροντας ένα μεγάλο πλήγμα στην οικονομία της.

Οφείλει να σημειωθεί εδώ πως το γραφείο ανοίγει σε μία εποχή, όπου η Ρωσία ετοιμάζεται να εκδώσει τα πρώτα ομόλογα δανεισμού της εκπεφρασμένα στο κινεζικό νόμισμα – μία εξαιρετικά σημαντική κίνηση της χώρας, η οποία θα θέσει σε δοκιμασία το καθεστώς του δολαρίου, ως το σημαντικότερο παγκόσμιο αποθεματικό νόμισμα. Εκτός αυτού οι δύο κεντρικές τράπεζες συνεργάζονται στην επίλυση τεχνικών ζητημάτων, τα οποία έχουν άμεση σχέση με το χρυσό – ενισχύοντας τις υποψίες ότι, δημιουργούνται οι προϋποθέσεις για την από κοινού υιοθέτηση του κανόνα του χρυσού, όσον αφορά τα νομίσματα τους.

Υπενθυμίζουμε πως οι επιπτώσεις στην παγκόσμια οικονομία από μία τέτοια ενέργεια της Ρωσίας θα ήταν τεράστιες – κυρίως επειδή θα δημιουργούταν το πρώτο «σχίσμα» στη σύγχρονη νομισματική τάξη πραγμάτων (ανάλυση). Εάν δε ακολουθούσε και η Κίνα, κάτι πάρα πολύ πιθανόν, αφού ο κίτρινος γίγαντας αυξάνει επίσης τα αποθέματα χρυσού (γράφημα), τότε το πλήγμα για τα χάρτινα χρήματα (Fiat money), για τη Δύση και ειδικά για τις Η.Π.Α. θα ήταν τεράστιο – ειδικά εάν συνέβαινε σύντομα, σε μία εποχή δηλαδή που ολόκληρη η Δύση αυξάνει συνεχώς τις ποσότητες χρημάτων, διατηρώντας μηδενικά επιτόκια.

Επεξήγηση γραφήματος: Εξέλιξη της ζήτησης χρυσού στην Κίνα σε τόνους – εισαγωγές από το Χονγκ Κονγκ (κίτρινη στήλη), εγχώρια παραγωγή (πορτοκαλί), επίσημες κρατικές ρεζέρβες (μωβ), Συνολική ποσότητα χρυσού στην Κίνα (πράσινη καμπύλη).

Σε μία τέτοια περίπτωση, η δυτική τριάδα (Η.Π.Α., Ευρώπη, Ιαπωνία) θα βυθιζόταν στον πληθωρισμό, τεράστιες ποσότητες δολαρίων θα επέστρεφαν στην «πατρίδα» τους (ο απόλυτος εφιάλτης της Fed), ενώ το ρούβλι θα γινόταν αυτόματα ένα εξαιρετικά ελκυστικό νόμισμα – οπότε θα αντιστρεφόταν οι ροές κεφαλαίων, τα οποία πρόσφατα εγκατέλειψαν τη Ρωσία (κάτι ανάλογο ισχύει επίσης για την Κίνα). Εκτός αυτού, η κεντρική τράπεζα της Ρωσίας θα μπορούσε να εκδώσει ομόλογα με αποδόσεις που συνδέονται με το χρυσό, το ρούβλι θα σταθεροποιούταν, το κόστος ζωής θα μειωνόταν σημαντικά και η ρωσική οικονομία θα αναπτυσσόταν γρηγορότερα.

Η σκέψη πάντως της υιοθέτησης του κανόνα του χρυσού από τη Ρωσία, έγινε για πρώτη φορά το 1998, όταν χρεοκόπησε δηλαδή, από τον οικονομολόγο J. Wanninski – ενώ ο πρόεδρος Putin, λίγο μετά την ανάληψη της κυβέρνησης, το 2000, ξεκίνησε μία μαζική εκστρατεία αγοράς χρυσού. Σε κάθε περίπτωση, τόσο η Κίνα, όσο και η Ρωσία, δεν έχουν επηρεαστεί από το μυστικό πόλεμο που έχουν εξαπολύσει οι Η.Π.Α. εναντίον του χρυσού, χειραγωγώντας την τιμή του (άρθρο), για να διατηρήσουν την ηγεμονία του δολαρίου – ενώ και οι δύο χώρες δεν είναι διατεθειμένες πλέον να δανείζουν τις Η.Π.Α., καθώς επίσης να συναλλάσσονται με δολάρια.

Περαιτέρω εάν τελικά η Ρωσία, η τέταρτη μεγαλύτερη παραγωγός χρυσού στον πλανήτη μετά την Κίνα, την Ιαπωνία και τις Η.Π.Α., συμφωνηθεί να γίνει ο βασικός προμηθευτής χρυσού της Κίνας, οι πιθανότητες να αποφασιστεί η σύνδεση του κινεζικού νομίσματος της με το χρυσό, κλιμακώνονται σε μεγάλο βαθμό (σημειώνουμε εδώ πως η Γερμανία αυξάνει επίσης τα αποθέματα χρυσού της).

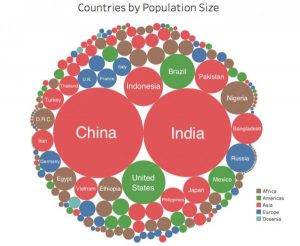

Η ίδρυση πάντως εκ μέρους της «Βιομηχανικής και Εμπορικής Τράπεζας της Κίνας» (ICBC) ενός «χρηματοπιστωτικού ιδρύματος συμψηφισμού» στη Μόσχα, για το χειρισμό των συναλλαγών των δύο χωρών σε γουάν, ενισχύει ακόμη περισσότερο τις εμπορικές σχέσεις τους – πόσο μάλλον όταν το ίδρυμα αυτό, το οποίο θυμίζει την τράπεζα διεθνών διακανονισμών της Δύσης (BIS), θα μπορούσε να εξελιχθεί σε ένα μεγάλο οικονομικό κέντρο για της χώρες της Ευρασιατικής Οικονομικής Ένωσης. Με δεδομένο δε το ότι, το ΑΕΠ εξαρτάται πάντοτε από τον πληθυσμό και τις επενδύσεις, η αύξηση τους στην Ασία με τον πληθυσμό που έχει (γράφημα), θα αλλάξει εντελώς την εικόνα στου πλανήτη.

Συνεχίζοντας, η παράκαμψη του δολαρίου στις οικονομικές σχέσεις Κίνας και Ρωσίας φαίνεται να αποδίδει καρπούς – αφού το εμπόριο μεταξύ τους αυξήθηκε τον Ιανουάριο κατά 34% σε ετήσια βάση, φτάνοντας στα 6,55 δις $. Ειδικότερα, οι εξαγωγές της Κίνας προς τη Ρωσία το συγκεκριμένο μήνα αυξήθηκαν κατά 29,5% στα 3,41 δις $, ενώ οι εισαγωγές της από τη Ρωσία παρουσίασαν άνοδο κατά 39,3% στα 3,14 δις $. Τεκμηριώνεται επομένως ότι η Δύση, επιβάλλοντας κυρώσεις εναντίον της Ρωσίας πυροβόλησε τα πόδια της – αφού την υποχρέωσε να αναζητήσει άλλους εμπορικούς εταίρους, προς όφελος κυρίως της Κίνας.

Τα τελευταία χρόνια τώρα η Κίνα και η Ρωσία είναι οι πιο ενεργοί αγοραστές χρυσού – σημειώνοντας πως όλες οι χώρες των BRICS είναι οικονομίες με μεγάλα αποθέματα χρυσού, ενώ κατέχουν έναν εντυπωσιακό όγκο της παραγωγής και κατανάλωσης του πολυτίμου μετάλλου. Εν τούτοις, παρά τις τεκτονικές αλλαγές στην αγορά χρυσού, η τιμή του δεν αντανακλά καθόλου τις κινήσεις που γίνονται – επειδή οι Η.Π.Α. έχουν τη δυνατότητα να τη χειραγωγούν, κάτι που όμως δεν μπορεί να συνεχίζεται επ’ άπειρον.

Ολοκληρώνοντας, ο οικονομικός πόλεμος στον πλανήτη ευρίσκεται σε πλήρη εξέλιξη, με την έννοια πως όλες οι μεγάλες δυνάμεις προσπαθούν να εξασφαλίσουν τις προϋποθέσεις νίκης, παίρνοντας τις σωστές θέσεις – ενώ οι συμμαχίες δεν είναι ακόμη καθαρές, αφού τόσο οι Η.Π.Α., όσο και η Κίνα προσπαθούν να προσελκύσουν τη Ρωσία, ενώ συγκρούονται στην Αφρική και στη Ν. Αμερική, καθώς επίσης στο πεδίο της Ευρώπης.

Η Γερμανία φαίνεται να προσανατολίζεται προς την Κίνα, αυξάνοντας τις συναλλαγές μαζί της, ενώ η Βρετανία τις Η.Π.Α., διαχωρίζοντας τη θέση της από τη γερμανική Ευρώπη – κάτι που όμως δεν είναι ακόμη ξεκάθαρο, αφού η Κίνα χρησιμοποιεί το City του Λονδίνου για τη διεθνοποίηση του νομίσματος της, ενώ δεν εμπιστεύεται ιδιαίτερα τη Γερμανία, εξαγοράζοντας επιθετικά ευρωπαϊκές επιχειρήσεις, ιδιαίτερα της περιφέρειας που είναι βυθισμένη στην κρίση χρέους.

Από επενδυτικής πάντως πλευράς καλύτερα να αποφεύγει κανείς το δολάριο και το ευρώ, επιλέγοντας νομίσματα χωρών όπως η Νορβηγία, καθώς επίσης αυτών που δεν διακρίνονται από μία μεγάλη φούσκα ακινήτων, όπως η Ν. Ζηλανδία, η Αυστραλία και ο Καναδάς (γράφημα) – ενώ ο χρυσός πρέπει να αποτελεί μέρος ενός χαρτοφυλακίου, έχοντας την υποκειμενική άποψη πως είναι σημαντικά υποτιμημένος. Όσον αφορά τις δυτικές μετοχές, ειδικά τις αμερικανικές, είναι μεν σε μεγάλο βαθμό υπερτιμημένες, οπότε θα εμφανίζουν σημαντικές διακυμάνσεις, αλλά κανένας δεν αποκλείει τη δημιουργία φούσκας – η οποία συνήθως σπάζει περί τους έξι μήνες μετά την συνεχόμενη αύξηση των βασικών επιτοκίων.